Börse Folge #2: Aktien, Investmentfonds und ETFs im Vergleich

In unserer ersten Folge (Börse Folge #1: Was ist eigentlich ein Wertpapier-Depot?) haben wir euch bereits kurz das Depot und die wichtigsten Wertpapiere vorgestellt, allen voran Aktien, ETFs und aktiv gemanagte (offene) Fonds. In unserer 2. Folge geht es nun darum, dass wir euch näher über die Haupteigenschaften dieser Wertpapiere informieren. Zudem möchten wir euch erklären, warum ETFs im direkten Vergleich mit Aktien und aktiv gemanagten Fonds für die weitaus meisten Anleger die deutlich bessere Wahl sind. Dabei müsst ihr euch selbstverständlich nicht mit reinen Behauptungen zufrieden geben, sondern wir werden ausführlich und nachvollziehbar begründen, warum Indexfonds (ETFs) in vielen Bereichen besser als Aktien oder klassische offene Fonds abschneiden.

Welche Eigenschaften besitzen Aktien?

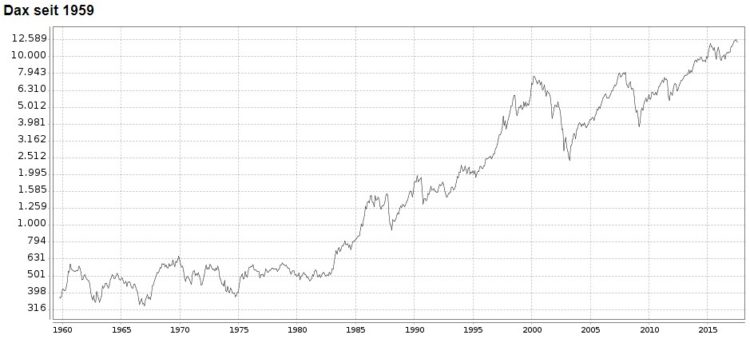

Aktien sind nicht nur Anteilsscheine an einem Unternehmen, genauer gesagt an einer Aktiengesellschaft, die euch als Aktionäre ein Miteigentumsrecht verbriefen. Die meisten Investoren sehen Aktien vor allem als reine Geldanlage, mit der es möglich ist, eine gute Rendite zu erzielen. Im Hinblick auf den durchschnittlichem Ertrag können Aktien tatsächlich überzeugen. Wenn ihr euch einmal die Entwicklungen der DAX-Aktien in den letzten 30 Jahren anschaut, so hat der deutsche Leitindex seinen Wert (Punktestand) von 1.000 Punkten auf 12.000 Punkte gesteigert.

Der DAX (Deutscher Aktienindex) spiegelt die Entwicklung der 30 größten und umsatzstärksten Unternehmen der Frankfurter Wertpapierbörse wider.

Dieses Beispiel zeigt allerdings, dass eine Anlage in Aktien meistens nur dann erfolgreich ist, wenn ihr einen sogenannten langen Anlagehorizont habt. Das bedeutet, ihr könnt euer Kapital für mindestens 10, besser noch für 15 oder 20 Jahre entbehren. Ferner zeichnen sich Aktien dadurch aus, dass es sich um äußerst liquide Wertpapiere handelt, weil der Inhaber sie jederzeit an der Börse wieder verkaufen kann. Doch Vorsicht: Dies gilt nur für häufig gehandelte Standardwerte! Bei manchen kleineren Aktien, den sogenannten Nebenwerten, kann es aufgrund mangelnder Nachfrage oder zu geringem Angebote mitunter Tage dauern, bis der Trade ausgeführt werden kann. Grundsätzlich gibt es natürlich bei Aktienkursen nicht nur positive Entwicklungen, sondern manchmal sind es Monate oder sogar Jahre, die durch einen Kursrückgang gekennzeichnet sind.

Fehlende Risikostreuung bei Aktien

Was Aktien allerdings völlig fehlt, ist die Risikostreuung, wie ihr sie beispielsweise bei aktiv gemanagten Fonds oder bei ETFs findet. Denn das Problem bei Aktien ist, dass man immer mit einer Aktie nur in ein Unternehmen investiert – wenn dieses z.B. wie VW im Dieselskandal mal schwierige Zeiten durchmacht, kann dies durch nichts abgefedert werden. Aufgrund dieser fehlenden Risikostreuung ist es bei einem Investment in Aktien notwendig, ein sogenanntes Stock Picking zu betreiben. Das bedeutet, dass man viele Aktien miteinander vergleicht und so möglichst die Wertpapiere findet, bei denen ein Investment lohnt. Ein solcher Vergleich ist sehr umfangreich, zeitaufwändig und im Prinzip nur von Profis zu schaffen.

Aus den genannten Gründen sehen wir ein Investment in Aktien mit den Vorteilen dieser Wertpapiere insbesondere für Profis als geeignete Anlageform. Zudem ist es sinnvoll, mindestens einige Tausend Euro zu investieren, da die Gebühren bei Aktien sonst einen zu negativen Einfluss auf die mögliche Rendite haben. Anders ausgedrückt: Sowohl als Kleinanleger wie auch als Sparer solltet ihr andere Wertpapiere als Aktien favorisieren, insbesondere ETFs.

Aktiv gemanagte Fonds: Teuer und trotzdem nicht die beste Performance

Nach wie vor gibt es sehr viele Banken, Vermögensberater und Vermögensverwaltungen sowie private Anlageberater, die vor allem Investmentfonds empfehlen, wenn es um regelmäßiges Sparen, eine einmalige Investition mit Risikostreuung oder den Vermögensaufbau geht.

Doch sind aktiv gemanagte Fonds wirklich noch so gut, wie es manche Berater meinen?

Unserer Ansicht nach sind aktiv gemanagte Fonds, vor allem die offenen Fonds, aufgrund einiger Nachteile unattraktiv geworden. Wenn wir von aktiv gemanagten Form sprechen, dann sind damit in erster Linie die folgenden offenen Fonds gemeint:

- Aktienfonds

- Rentenfonds

- Geldmarktfonds

- Immobilienfonds

- Mischfonds

Gemeinsam haben alle diese Fonds, dass ihr Anteile erwerbt, die sowohl über die Fondsgesellschaft gekauft als auch später wieder verkauft werden müssen.

Vorteile von Investmentfonds

Einen großen Vorteil haben offene Fonds allerdings, insbesondere im Vergleich zu Aktien und zahlreiche verzinslichen Geldanlagen:

Fonds besitzen kein Emittentenrisiko!

Das bedeutet, dass die Fondsanteile, die ihr bereits erworben habt, immer als Sondervermögen verwahrt werden – sie sind also selbst bei Insolvenz der Fondsgesellschaft vor dem Zugriff der Gläubiger geschützt. Neben dem fehlenden Emittentenrisiko kannst du schon ab 20 oder 30€ monatlich in Fonds investieren, beispielsweise über einen Fondssparplan. Diese zwei Punkte sind aber auch schon die einzigen Vorteile, die wir aktuell überhaupt noch in einem Investment in aktiv gemanagte Fonds sehen.

Nachteile von Investmentfonds

Die Liste der Nachteile ist demgegenüber deutlich länger und besteht unter anderem aus den folgenden Punkten:

hohe Gebühren bei vielen aktiv gemanagten Fonds

jährlich Gesamtkostenquote oft zwischen 2-4%

durchschnittlich schlechtere Performance als ETFs

schlechtes Preis-Leistungs-Verhältnis für Anleger bei der Managementgebühr

Abhängigkeit vom Geschick des Fondsmanagers

kein Börsenhandel

nicht besonders transparente Preisfeststellung durch Fondsgesellschaft

All diese und noch weitere Merkmale und Eigenschaften aktiv gemanagter Fonds führen dazu, dass wir diese Wertpapiere als nicht mehr zeitgemäß ansehen und Anlegern definitiv ETFs als deutlich bessere Alternative empfehlen würden. Dies möchten wir im Folgenden noch etwas näher begründen.

Unverhältnismäßig hohe Kosten als Hauptkritikpunkt

Ein Hauptkritikpunkt, den übrigens nicht nur wir an aktiv gemanagte Fonds richten, sondern mittlerweile ebenfalls zahlreiche Experten und Verbraucherschützer, sind die vergleichsweise hohen Kosten, die euch als Anleger und Sparer entstehen. Zunächst einmal ist es gar nicht so einfach, alle beim Kauf und der Verwaltung der Fonds anfallenden Gebühren zu identifizieren, da diese relativ vielschichtig sind. In der Regel ist der aktiv gemanagte Fonds vor allem mit den folgenden Gebührenarten belastet:

- Ausgabeaufschlag (Differenz zwischen Ausgabepreis und Rücknahmepreis)

- Verwaltungsgebühr

- Depotgebühren der Fondsgesellschaft

- Managementgebühr

- Vertriebsprovision

Allein der Ausgabeaufschlag beträgt insbesondere bei Aktienfonds, gemischten Fonds oder speziellen Riesterfonds nicht selten zwischen 4 und 5%. Du zahlst also beim Kauf der Fondsanteile öfter einen um 4 bis 5% höheren Preis, als du später beim Verkauf an die Fondsgesellschaft erhältst. Diese Kosten verteilen sich zwar auf die Jahre, in denen du die Fondsanteile im Depot hast, mindern die Rendite aber natürlich dennoch. Der größte Kritikpunkt ist für uns allerdings nicht vorrangig der Ausgabeaufschlag, sondern die Managementgebühr.

Managementgebühr in der Höhe meistens nicht gerechtfertigt!

Diese Gebühr verlangt die Fondsgesellschaft nämlich dafür, dass der Fondsmanager sich mit seinem Fachwissen um die Fonds kümmert und so versucht, eine überdurchschnittliche Rendite zu erzielen. Leider gelingt dies mittlerweile aber nur noch selten. Statistiken und wissenschaftliche Studien können heutzutage eindeutig belegen, dass ETFs, also passiv gemanagte Fonds, im Durchschnitt betrachtet eine bessere Rendite als aktiv gemanagte Fonds erzielen. Dies ist äußerst erstaunlich, denn es soll doch angeblich gerade die Fachkompetenz des Fondsmanagers sein, die dazu führt, dass du als Anleger mit diesen betreuten Fonds eine Rendite erzielen kannst, die über dem Durchschnitt liegt. Verwunderlich ist es daher, dass es Indexfonds, die lediglich einen Index (wie z.B. den DAX) und somit den Marktdurchschnitt abbilden, immer häufiger schaffen, eine bessere Performance als aktiv gemanagte Fonds zu erzielen.

Dabei sprechen wir noch gar nicht von der Rendite, sondern lediglich von der reinen Performance, also der Wertentwicklung. Nimmt man die Rendite hinzu, ist die Differenz zwischen ETFs und aktiven Fonds noch größer, denn dann kommen die bei offenen Fonds berechneten Kosten noch hinzu. Während du bei aktiv gemanagten Fonds durchschnittlich zwischen 2-3% als Gesamtkostenquote pro Jahr hast, beträgt diese bei ETFs selten mehr als 0,8%.

Neben den hohen Kosten bei aktiv gemanagten Fonds, welche die gesamte Rendite deutlich verringern und der ohnehin meistens schlechteren Performance im Vergleich zu ETFs, ist auch die Preisgestaltung bei offenen Fonds für die meisten Anleger schlichtweg undurchsichtig. Einmal täglich ermittelt die Fondsgesellschaft nach einem System, welches kaum ein Anleger kennt, den aktuellen Rücknahmepreis der Anteile. Bei ETFs ist es hingegen so, dass die Preisbildung ganz transparent an der Börse durch Angebot und Nachfrage stattfindet und sich nahezu 1:1 am zu Grunde liegenden Index orientiert.

Unser Tipp für Anleger und Sparer: ETFs

Noch vor knapp zehn Jahren musstest du lange suchen, um sogenannte Exchange Traded Funds (ETFs) am Markt zu finden. Die Indexfonds, auch als Passivfonds bezeichnet, sind schon seit Jahren von einem Nischenprodukt zu einem äußerst attraktiven Finanzprodukt geworden. Sie können sowohl zum Vermögensaufbau als auch zum Geld anlegen sowie zum regelmäßigen Sparen genutzt werden. Unserer Ansicht nach gibt es aktuell keine Wertpapiergruppe, die für die meisten Privatanleger und Sparer mit mehr Vorteilen als ETFs ausgestattet sind. Dies bestätigen übrigens auch immer mehr unabhängige Institutionen, Experten und Verbraucherschützer, wie zum Beispiel Stiftung Finanztest oder unabhängige Vergleichsportale.

Vorteile von ETFs

Zunächst einmal möchten wir euch einen Überblick darüber geben, mit welchen Vorteilen ETFs ausgestattet sind und diese anschließend noch etwas näher erläutern. So könnt ihr objektiv und auf neutraler Basis nachvollziehen, warum ETFs nicht nur für uns, sondern für die meisten Experten und übrigens auch immer mehr Vermögensverwaltungen die erste Wahl darstellen:

breite Risikostreuung (Diversifikation)

sparplanfähig

große Auswahl an ETFs

geringe Kosten

ideal zum Vermögensaufbau und Altersvorsorge geeignet

Handelbarkeit an der Börse

jederzeit veräußerbar

transparente Preisgestaltung

gutes Preis-Leistungs-Verhältnis

durchschnittlich bessere Performance als aktiv gemanagte Fonds

Nachbildung des Index 1:1

kein Emittentenrisiko durch Sondervermögen

Wie ihr an dieser Auflistung erkennen könnt, sind es eine ganze Reihe von Vorteilen, durch die sich ETFs gegenüber anderen Wertpapieren auszeichnen können, insbesondere im Vergleich zu aktiv gemanagten (offenen) Investmentfonds.

Geringe Kosten als schlagendes Argument für ETFs

Ein Hauptvorteil der ETFs besteht definitiv darin, dass du deutlich weniger Kosten als bei aktiv gemanagten Fonds hast. Die Managementgebühren fallen nahezu komplett weg, denn der Fondsmanager hat bei ETFs lediglich die Aufgabe, dafür zu sorgen, dass der zu Grunde liegende Vergleichsindex 1:1 nachgebildet wird. Er muss also prinzipiell nicht einmal großes Fachwissen besitzen, da keine aktive Auswahl der für den Fonds infrage kommenden Finanzprodukte vorgenommen wird. Einen Ausgabeaufschlag gibt es bei ETFs ebenfalls nicht, sondern es findet eine transparente Preisgestaltung aufgrund von Angebot und Nachfrage an der Börse statt. Der Wegfall dieser Kostenposition führt dazu, dass die Gesamtkostenquote bei den meisten ETFs zwischen 0,4 und 0,7 % pro Jahr beträgt, sodass nur eine minimale Reduzierung der Gesamtrendite stattfindet.

Flexibilität und jederzeitige Verfügbarkeit als weitere Vorteile

Ein weiterer Vorteil der ETFs ist deren große Flexibilität und jederzeitige Verfügbarkeit des Kapitals. Flexibel sind Indexfonds zunächst einmal deshalb, weil ihr eine sehr große Auswahl am Markt vorfindet. Über die entsprechenden ET-Fonds kannst du beispielsweise indirekt in zahlreiche Aktien aus Deutschland, Europa oder Asien genauso investieren, wie in Aktien und Indizes aus Nordamerika, Südamerika oder Afrika. Darüber hinaus gibt es zahlreiche Regionen- und Branchenindizes, sodass du über ETFs sogar in Aktien aus einer bestimmten Branche investieren kannst, die dir besonders am Herzen liegt. Die Flexibilität zeigt sich auch darin, dass ETFs schon seit vielen Jahren sparplanfähig sind. Über einen ETF-Sparplan kannst du beispielsweise für monatlich für 25, 50 oder 100€ regelmäßig Anteile kaufen lassen, ohne dass Du dich weiter um die Anlage kümmern muss. Dabei ist eine automatisch breite Risikostreuung mit inbegriffen, die du bei ETFs immer hast. Nicht umsonst nutzen heutzutage nahezu alle modernen Online-Vermögensverwaltungen, die sogenannten Robo-Advisors, ETFs als Hauptbestandteil ihrer Portfolios, welche sie dem Anleger anbieten.

Aufgrund all dieser Vorteile sind wir der Auffassung, dass ETFs momentan für nahezu jedes Ziel von Anlegern und Sparern im Wertpapierbereich die beste Alternative darstellen. Unabhängig davon, ob du monatlich zum Beispiel 50€ sparen möchtest, mit 200€ im Monat ein Vermögen aufbauen willst oder einen aus einer Erbschaft resultierenden Betrag von 50.000€ einmal einmalig investieren möchtest: ETFs haben im Vergleich zu Aktien und aktiv gemanagten Fonds in über 90% aller Fälle die meisten Vorteile und wenigsten Nachteile.

DealDoktor meint: Fazit zu Aktien, Fonds und ETFs

Wenn wir einmal Anleihen herausnehmen, die aufgrund der niedrigen Kapitalmarktzinsen – bis auf sehr spekulative Varianten mit einem hohen Emittentenrisiko – von der Rendite her nicht attraktiv sind, so findest du im Bereich Wertpapiere am Kapitalmarkt insbesondere Aktien, aktiv gemanagte Fonds und ETFs vor. In den vorherigen Ausführungen haben wir deutlich erklärt, warum wir von diesen drei Wertpapierarten eindeutig ETFs favorisieren würden. Indexfonds sind definitiv für eine sehr breite Masse an Anlegern und Sparern geeignet und bieten mehr Vorteile, als es Aktien und aktiv gemanagte Fonds schaffen.

Aktien sind zum Beispiel aus unserer Sicht nur für professionelle Anleger geeignet oder für Anfänger, die es gerne spannend mögen und Spaß daran haben, sich intensiv mit einzelnen Aktien und Unternehmen zu beschäftigen. Ein hohes Maß an freier Zeit gehört ebenfalls dazu, wenn du in Aktien investieren möchtest, genauso wie ein gewisses Grundkapital von mindestens 5.000 bis 10.000€. Aktiv gemanagte Fonds würden wir aktuell überhaupt nicht empfehlen, da sie zu Kosten haben, nicht die eigentlich gewünschte Performance erzielen und darüber hinaus keine hohe Transparenz bei der Preisfeststellung besitzen.

Demgegenüber sind ETFs eindeutig die beste Wahl, wenn du Vermögen aufbauen, regelmäßig Sparen oder kostengünstig einmalig Kapital investieren möchtest.

DealDoktor Börsen-Special

In unserer nächsten Folge gehen wir noch detaillierter auf passive Investments mit ETFs ein und zeigen euch erste handfeste Beispiele.

- Folge #1: Was ist eigentlich ein Wertpapier-Depot?

- Folge #2: Aktien, Investmentfonds und ETFs im Vergleich (dieser Beitrag)

- Folge #3: Passives Investieren mit ETFs

- Folge #4: ETFs – Anbieter und Aufbau eines Weltportfolios

- Folge #5: Regelmäßiger Vermögensaufbau mit Sparplänen

Du musst eingeloggt sein um ein Kommentar zu schreiben.

Die neusten hilfreichen Kommentare

ich stimme vielem hier mit meiner (begrenzten) Börsen-Erfahrung zu. Ein Kritikpunkt/Nachteil an ETFs kommt für mich aber hier nicht genug raus – oder ich habe ihn überlesen: Man sollte nur Geld anlegen, auf das man nicht KURZ- bis MITTELFRISTIG zugreifen muss/will. Die Durchschnittsrendite ist zwar bei ETFs gut. Wenn aber die Börse nach unten rauscht, rauscht meine ETF-Fonds-Sammlung mit. Wenn ich genau dann an mein Geld muß, habe ich ein Problem und müsste bei einem niedrigen Wert verkaufen. Bedeutet Rendite Ade oder sogar Verluste…

Alle Kommentare

Hausfrauen Hausse. Der Crash kommt!

@Pilzener:

Na und? Langfristigen Buy and Hold Anleger mit den hier genannten ETF Strategien ist ein Crash scheiß egal 🙂 Im Gegenteil: Mit nem Sparplan, der einfach weiter läuft, kann man dann von den günstigen Kursen sogar noch profitieren, bis alles wieder steigt, wie es in der Vergangenheit stets der Fall war. Man darf eben nur nicht in Panik verfallen und alles verkaufen.

langfristig erzielt man mit einem etf auf den Dax (Performance Index) 8% pa – ja.

Wenn aber alle über Börse reden, weil’s hier eher unüblich ist, dann ist die Topbildung nah.

Aktuell ist mM nach der falsche Zeitpunkt zum Einstieg.

@Pilzener:

Es gibt meiner Meinung nach keinen falschen Zeitpunkt zum Einstieg bei langfristig angelegten Investments wie diesen – gerade mit Sparplänen kann man an jeder Börsenlage partizipieren. Das gleiche habe ich übrigens in der letzten Folge kommentiert mit weiteren Infos: https://www.dealdoktor.de/magazin/boerse-wertpapier-depot/#comment-1057780

Ich zitiere Gerd Kommer (S. 35, Souverän investieren mit Indexfonds und ETFs): „Der mit Abstand wichtigste einzelne Einflussfaktor auf die Performance eines Gesamtportfolios (gemeint ist die Nettorendite bei Berücksichtigung des Risikos) ist seine Asset-Allokation, das heißt seine spezifische Aufteilung auf ganze Asset-Klassen. Dagegen sind beispielsweise die Verteilung des Portfolios auf bestimmte Einzelwertpapiere (Stock Picking) oder der Zeitpunkt von Käufen und Verkäufen (Market Timing) für den Langfristerfolg des Portfolios nur von geringer Wirkung – im positiven wie im negativen Sinne. Berücksichtigt man Trading-Kosten, dann haben Stock Picking und Market Timing im Durchschnitt einen negativen Einfluss auf den Investmenterfolg.“

ich stimme vielem hier mit meiner (begrenzten) Börsen-Erfahrung zu. Ein Kritikpunkt/Nachteil an ETFs kommt für mich aber hier nicht genug raus – oder ich habe ihn überlesen: Man sollte nur Geld anlegen, auf das man nicht KURZ- bis MITTELFRISTIG zugreifen muss/will. Die Durchschnittsrendite ist zwar bei ETFs gut. Wenn aber die Börse nach unten rauscht, rauscht meine ETF-Fonds-Sammlung mit. Wenn ich genau dann an mein Geld muß, habe ich ein Problem und müsste bei einem niedrigen Wert verkaufen. Bedeutet Rendite Ade oder sogar Verluste…

EBEN!

Und langfristig bedeutet mehrere/viele Jahre!

Wenn ich aber Geld gespart habe, weil ich in drei Jahren ein Haus kaufen möchte, ist das „Börsen sparen“ hinfällig.

Ich bin kurzfristig orientiert…

Langfristige Rendite bedeutet lange Bindung und ich habe kein nennenswertes Kapital, dass ich über 5-10 Jahre binden kann.

Mein Riester Vertrag ist schon chancenorientiert und mit meinem Geld investiere ich sonst kurzfristig!

So ein Investment Plan ist natürlich sinnvoll, weil man bei niedrigen Kursen entsprechend mehr Antele kauft und sich ein Mischkurs einstellt.

Man darf sich aber nicht entmutigen lassen, wenn die ETFs mal 20% im Minus stehen.

Hallo Dealdoktor. Du schreibst von einer durchschnittlichen Jahresrendite von 40% im DAX in den vergangenen 30 Jahren? Diese Angabe stimmt nicht, weil das wären dann mehr als 24.200% in 30 Jahren und nicht 1.200%. Bitte Taschenrechner benutzen und falsche Formulierung korrigieren.

@Jasin:

Ich verstehe deine Rechnung nicht. Wie bist du vorgegangen? Der DAX war bei rund 1.000 Punkten im Jahre 1987. Heute (2017) liegt er bei rund 12.000 Punkten. Das ist das 12-fache, richtig? Also eine Steigerung von 1.200%. Wenn man nun 1.200% durch 30 Jahre teilt, ergibt das 40% pro Jahr, oder nicht :-)? Es geht hier wohlgemerkt um eine durchschnittliche Berechnung der Rendite und nicht um etwaige „Zinseszinsen“, wenn man den Ertrag nach dem ersten Jahr von 40% sofort dem Kapital zuschreibt und erneut anlegt oder Ähnliches.

Die folgenden Zahlen stehen nun mal fest: DAX wurde rückwirkend zu Ende 1987 auf 1.000 Punkte festgelegt. Das kann man in Wikipedia und 100 anderen Quellen belegen. Fest steht auch, dass der DAX derzeit bei rund 12.000 Punkten steht.

Ergo: Von 1.000 auf 12.000 Punkte sind nunmal 1.200 Prozent, auch das steht fest 🙂

Hier mal ein Beispiel aus einer guten Quelle für einen anderen Zeitraum:

Der Dax notierte zum Jahresende 2014 bei 9806 Punkten. Seit 31. Dezember 1979 errechnet sich damit ein Kursgewinn von 1870%. Aus einer Anlage von 10.000 Euro wären also 197.000 geworden. Vergleichen Sie: Im gleichen Zeitraum wäre aus einer Anlage in Geldwerten bei einer Rendite von 5% jährlich nur 52.534 Euro geworden. Fazit: Je längerfristiger Sie an der Börse investieren, desto geringer ist das Risiko, eine negative Rendite zu erzielen und desto höher ist die Wahrscheinlichkeit für einen Gewinn.

http://www.boerse.de/grundlagen/aktie/Renditedreieck-Dax-Jaehrliche-Durchschnittsrenditen-seit-1980-8

@DealDoktor:

WOW.

Ich hatte ja keine Ahnung das du kein Mathe kannst. Bitte bleib bei Affi Links und lass Anlageberatung andere machen (und ja, ich mag auch ETFs).

Und ja 15% Wachtum je Jahr über Jahrzehnte ist dennoch sehr sehr viel. Das vorne weg, aber bitte denk nach bevor du mit zahlen um dich wirfst. Das lässt mich fast an den Dealdoktor-special deals zweifeln, wenn ich da ne Nachrechnung braucht… ein paar fidget spinner Werbegeschenke für meine nichten und ich helfe euch aus.

ZinsesZins! hat man damals noch in der Schule gelernt.

Der „effektive“ Dax Wachstumsprozentwert ist eher 197 = 1 * (1 + x/100)^37 => 15.35

https://www.wolframalpha.com/input/?i=197+%3D+1

Danke für deinen wertvollen Beitrag. Die Quelle, die du hier diskreditierst mit dem Hinweis auf das 255-fache Wachstum statt des 197-fachen ist boerse.de. Das oben reinkopierte war ein Zitat dieser Website. Außerdem wird im Beispiel mit 2014 und nicht mit 2017 berechnet, deine Berechnung basiert also auf anderen Grundlagen als die obige.

@DealDoktor: Da hat Jasin aber Recht. Bei einer jährlichen Steigerungsrate von 40% werden aus 1000 nach 30 Jahren über 24 Millionen.

Richtig gerechnet sind es ~ 8,63%

@Prospektleser:

Du rechnest mit „Zinses-Zins-Effekt“! Natürlich, sagen wir mal, du legst im Jahre 1987 (umgerechnet) 10.000 Euro an. Dann hast du im 1. Jahr 40% Rendite, also insgesamt 14.000 Euro. Wenn du den gesamten Betrag dann, also die 14.000 Euro, anlegst und wieder 40% Rendite hast, beträgt das Kapital nach dem 2. Jahr schon rund 20.000 Euro. Wenn man das über 30 Jahr fortführt, kommt man natürlich auf Millionen-Beträge. Aber das ist ja für meine Rechnung irrelevant, denn der fiktive Anleger hat ja 1987 Aktien gekauft und die einfach bis 2017 gehalten. Dann gibt es diesen „Zinses-Zins-Effekt“ nicht.

Aber da das zu sehr zur Verwirrung führt, nehme ich das mit der Rendite von 40% einfach raus aus meinem Beitrag oben – und wir sprechen nur von der reinen Punkte-Entwicklung von 1.000 bis 12.000 🙂

@DealDoktor: Du hast mich verstanden. 😉

Über 8,5% sind aber immer noch verdammt gut.

P.S.: Denkst du bitte noch an meinen Amazon Prime Video Deal?