Altersvorsorge mit dem FinTech myPension – Empfehlenswert oder nicht?

Innovative FinTechs haben sich mittlerweile im Finanzdienstleistungsmarkt etabliert und sind ernstzunehmende Konkurrenten zu traditionellen Banken, Versicherungen und Fondsanbietern geworden. Eines der etabliertesten und mehrfach ausgezeichneten FinTechs im Bereich der ETF-basierten Altersvorsorge ist myPension.

Bereits 2017 bezeichnete die Frankfurter Allgemeine Zeitung myPension als „Preisbrecher bei Rentenversicherungen mit Fonds“. Und auch heute noch ist myPension im Durchschnitt satte 55% günstiger als die deutsche „Durchschnittsrentenversicherung“, deren Kosten gerade erst von der Aufsichtsbehörde BaFin in einer vielbeachteten Untersuchung als zu hoch kritisiert wurden.

Wesentliche Gründe dafür: myPension kommt ohne teure Abschlussprovisionen aus, die sonst von Banken oder Versicherungsvertretern kassiert werden, und investiert in ein kostengünstiges und renditestarkes ETF-Weltportfolio.

Da myPension bereits 7 Jahre am Markt tätig ist, kann das FinTech auch eine Wertentwicklungshistorie verschiedener Musterkunden vorlegen, die im Schnitt nach Kosten bei beeindruckenden 6 – 7 % jährlich liegt.

Grund genug, uns daher offensichtlichen die Qualitäten von myPension näher anzusehen und euch in diesem Beitrag weitere Orientierung zu geben, ob myPension auch weiterhin für euch als Altersvorsorge in Frage kommt.

Hier die wichtigsten Fragen und Antworten:

Was verspricht der Anbieter?

„Altersvorsorge mit ETFs können jetzt alle“ – das ist das Ziel, das die myPension-Initiatoren ausgegeben haben. Schon der Background der Gründer und Macher lässt auf deren einschlägige Kompetenzen schließen: Hier werden langjährige Erfahrungen im Bereich Produktentwicklung, Altersvorsorge und Kapitalanlage mit profunden IT-Kenntnissen intelligent kombiniert. Das Resultat kann sich sehen lassen, denn einerseits baut die konsequente Online-Abwicklung auf stringente Prozesse, was die Kostenstruktur ausgesprochen schlank hält. Andererseits wurden die Kundenbedürfnisse in Bezug auf Flexibilität, Nutzerfreundlichkeit und vor allem Renditechancen optimal berücksichtigt. Unter dem Strich heißt das, die Gründer müssen sich an ihrem eigenen Anspruch, nämlich die modernste Rentenversicherung Deutschlands zu sein, messen lassen. Vom Ablauf der Online-Beratung her wird dies bereits erfüllt.

Konzentration auf Indexfonds (ETFs) – das myPension ETF-Weltportfolio

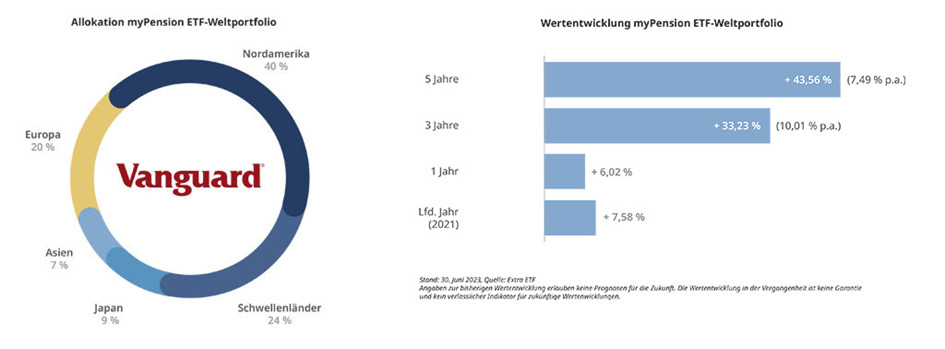

Mehrere Studien haben gezeigt, dass Aktien langfristig die beste Investition zum Vermögensaufbau sind. Gold, Immobilien oder das Sparbuch verblassen dagegen und schaffen es oftmals nicht einmal die Inflationsrate zu schlagen. Das myPension ETF-Weltportfolio wurde auf Basis wissenschaftlicher Erkenntnisse am Unibator der Frankfurter Goethe-Universität entwickelt. Es setzt sich aus unterschiedlichen Indexfonds zusammen, die alle relevanten Weltregionen abdecken und dir so einen sehr breit diversifizierten Zugriff auf über 3.900 Unternehmen weltweit erlauben. myPension greift dabei auf ETFs des Pioniers des passiven Investments und weltweit zweitgrößten Asset Managers Vanguard zurück, um vor allem sehr kostengünstig eine attraktive Rendite zu erwirtschaften.

Seit der Auflage des myPension ETF-Weltportfolios am 22.05.2012 wurde bis zum 24.07.2023 eine Rendite von beeindruckenden 182,40 % erwirtschaftet. Pro Jahr beträgt die mittlere Rendite somit 9,74 % (Quelle: Extra ETF) und ist somit sehr kompetitiv. In einem 5-Jahres-Vergleich lässt das myPension ETF-Weltporfolio vergleichbare Anlagestrategien namhafter Anlageexperten, Elite-Universitäten, Staatsfonds, Finanzpublikationen, aber auch von Fondsgesellschaften und professionellen Vermögensverwaltern hinter sich.

Ab zehn Jahren vor Renteneintritt schichtet das Portfolio auf Wunsch des Kunden automatisch in risikoärmere Anlageklassen um. Diese Option nennt sich Ablaufmanagement. Das Ablaufmanagement kann unkompliziert und kostenfrei über das Kundenkonto an- und abgeschaltet werden. Im Vergleich zu ETF-Sparplänen und Robo Advisors kommt hier ein gewaltiger Vorteil von myPension zum Tragen: die Umschichtungen erfolgen steuerneutral! Denn bei myPension handelt es sich um eine ETF-Rentenversicherung – entsprechend unterliegen Umschichtungen nicht der Abgeltungsteuer. Dementsprechend ist auch das regelmäßige Rebalancing bei myPension, bei dem die ursprüngliche Vermögensverteilung alle drei Monate automatisch wiederhergestellt wird, von der Steuer nicht betroffen. Gleiches gilt auch für die regelmäßigen Dividendenerträge, die anders als in einem Depot bei myPension nicht laufend besteuert werden.

Robo, ETF-Sparplan oder myPension? Die steuerlichen Vorteile der ETF-Rentenversicherung

Womit wir direkt bei einem der attraktivsten Aspekte von myPension wären: den Steuervorteilen. Der Rentenversicherungsmantel, der im Übrigen von der myLife Lebensversicherung AG in Göttingen gestellt wird, reduziert die Steuerlast in der Ansparphase. Würde hier bei Dividendenzahlungen, Umschichtungen (Ablaufmanagement, Rebalancing) oder Auszahlungen im Normalfall Abgeltungssteuer in Höhe von 25% zuzüglich Kirchensteuer und Soli-Zuschlag fällig, wird diese bei myPension als ETF-Rentenversicherung nicht erhoben. Erst im Rentenbezug habt ihr mit dem Thema Steuern zu tun. Aber auch dann mit staatlicher Förderung. Denn die angefallenen Erträge sind bei einer Einmalauszahlung nicht voll, sondern nur zur Hälfte mit eurem persönlichen Steuersatz zu besteuern. Voraussetzung: Der Vertrag ist mindestens 12 Jahre gelaufen, und ihr seid inzwischen mindestens 62 Jahre alt. Noch vorteilhafter ist die Besteuerung einer Rente: hier werden – egal wie hoch die Performance während der Laufzeit des Vertrages war – nur wenige % überhaupt versteuert. Beispiel: Wer im Alter von 67 Jahren eine Rentenzahlung von 1.000 € erhält, muss nur 17 % davon (also 170 €) überhaupt versteuern. Bei einem Steuersatz im Alter von angenommenen 25,32 % (Quelle: IVFP) fallen lediglich 43 € an Steuern an. Die Steuerlast liegt also bei lediglich 4,3%!!

In einem Steuergutachten des renommierten Instituts für Vorsorge und Finanzplanung hat myPension ermitteln lassen, wie hoch der Steuervorteil des Versicherungsmantels durch die Steuerfreiheit der laufenden Dividendenzahlungen, Rebalancing, Ablaufmanagement und Förderung in der Auszahlphase ist. Das Institut kommt hier auf einen Renditevorteil gegenüber einem ETF-Sparplan oder Robo Advisors von ca. 0,7 % p.a.

Hinzu kommt, dass myPension per se deutlich günstiger als viele Robo Advisors ist. Und auch ETF-Sparpläne dürften zukünftig durch das Verbot des sogenannten „Payment for Orderflow“ deutlich teurer werden. Kostet der Welt-Sparplan mit 200 € monatlich über 30 Jahre beim Robo-Advisor-Marktführer Scalable 0,93 % jährlich, liegen die Kosten bei myPension bei lediglich 0,76 % (Stand: 25.07.2023).

Hinzu kommen dann noch die Steuervorteile. Je höher der geleistete Beitrag ist und je länger die Laufzeit, desto greifbarer wird der Steuervorteil für dich. Daher ist myPension gerade auch für höhere Einmalzahlungen besonders attraktiv für dich. Steuerlich auch hochattraktiv ist das Thema „Vererben und Verschenken“. Durch die intelligente Gestaltung der Steuer mit einer ETF-Rentenversicherung kann Vermögen an die nachfolgenden Generationen übertragen werden – ohne dass überhaupt Abgeltungsteuer anfällt. Gerade also für Eltern und Großeltern, die Vermögen übertragen wollen, eine steuerlich hochattraktive Option.

Auf Basis des Steuergutachtens des Instituts für Vorsorge und Finanzplanung hat myPension auch einen Sparplanrechner entwickelt, der es dir ermöglicht, in wenigen Klicks herauszufinden, welche Sparform für dich am attraktivsten ist.

Flexibilität, Benutzerfreundlichkeit und Transparenz

Diese Vorteile dürfen in unserem myPension Review nicht fehlen, sind es doch genau die Punkte, die bei den herkömmlichen Altersvorsorgeprodukten kritisiert werden: Einerseits könnt ihr die monatlichen Beiträge herab- oder heraufsetzen, aber auch darüber hinausgehende Einzahlungen vornehmen – und das ohne zusätzliche Kosten. Damit lässt sich diese ETF-Rentenversicherung individuell und flexibel an die jeweilige Lebenssituation anpassen. Andererseits organisiert ihr das im Bedarfsfall ganz einfach online. Und nicht zu vergessen: Man hat jederzeit den Überblick, der individuelle Kontostand ist rund um die Uhr online verfügbar. Das gilt auch für die anfallenden Kosten, die explizit ausgewiesen werden. Es ist also Schluss mit den kryptischen Mitteilungen vom Lebensversicherer, für deren Interpretation einschlägiges Fachwissen erforderlich ist – schon deswegen führen wir dies in unseren myPension Erfahrungen auf.

Das Kostenmodell im Vergleich mit herkömmlichen Versicherungen?

Wählt ihr bei einem Monatsbeitrag von 200 € eine Vertragslaufzeit von 30 Jahren, fallen Kosten in Höhe von rund 0,76 % jährlich an. Wie oben bereits erwähnt, ist das bereits günstiger als bei vielen Robo Advisors. Im Vergleich dazu müsst ihr bei den etablierten Versicherungsgesellschaften mit Gebühren zwischen 1,5 und 2,5% rechnen, im Extremfall sogar bis zu 4%. Diese Unterschiede sind größtenteils darin begründet, dass myPension ohne Berater auskommt: In den herkömmlichen Rentenversicherungen fallen üblicherweise üppige Abschlussprovisionen an, die in oben genannter Konstellation durchaus bis zu 2.000 € (!!) betragen können und die sofort bei Vertragsabschluss an eure Bank oder Versicherungsvertreter fließen. Bei myPension entfallen Abschlussprovisionen komplett. myPension verlangt lediglich eine einmalige Einrichtungsgebühr von 149 €, danach sind pro Jahr Gebühren von 36 € sowie 0,67% aufs Vermögen fällig. Im Vergleich zeigt die anfangs genannte Untersuchung der Aufsichtsbehörde BaFin, dass andere Anbieter im Durchschnitt bei 1,9 % Gebühren liegen. Teure Anbieter, warnt die BaFin, kassieren sogar bis zu 4 %: schon bei nur 100 € Monatsbeitrag über 30 Jahre läge die Auszahlung im Vergleich zu myPension um 30.000 € (!!!) niedriger! Vergesst also eure Riester-Rente, eure alte Lebensversicherung oder die betriebliche Altersversorgung. Allein schon aufgrund der geringen Kosten, höheren Renditechancen, großen Flexibilität und attraktiven Steuervorteile bietet sich myPension gegenüber den anderen, oftmals zu teuren und renditeschwachen Lösungen an.

Alte LV „entrümpeln“ – bei Einzahlung von min. 10.000 € entfällt die Installationsgebühr i.H.v. 149 €.

Wieso kann man nicht selbst so vorteilhaft in einen ETFs investieren?

Grundsätzlich kann und sollte jeder Mensch ein Depot haben. Die sicheren Sparprodukte, wie Tagesgeldkonto, Festgeld oder auch die klassische Lebensversicherung, schlagen mittlerweile nicht einmal mehr die Inflation. Wer langfristig die Kaufkraft seines Vermögens erhalten will, muss am Kapitalmarkt investiert sein. Ein wichtiges Ziel für Sparer in Deutschland ist dabei der Aufbau eines Polsters fürs Alter. Durch die Steuervorteile der ETF-Rentenversicherung ist dieses Produkt langfristig selbst einem günstigsten ETF-Depot überlegen, da ohne einen Versicherungsmantel auf die Gewinne eurer ETFs im Depot eventuell die jährliche Abgeltungssteuer zuzüglich Kirchensteuer und Solidaritätszuschlag fällig wird. Sollte man sich zu Rentenbeginn dazu entscheiden, einen großen Betrag aus dem Vertrag zu entnehmen, fällt nur auf die Hälfte der Gewinne Steuern an. Ein weiterer wichtiger Punkt, der in unseren myPension Erfahrungen nicht unterschätzt werden sollte, ist das Rebalancing und das Ablaufmanagement: Du müsstest mit einem Depot selbst dafür sorgen, dass deine Investments entweder regelmäßig umgeschichtet oder rechtzeitig vor der geplanten Auszahlung in schwankungsärmere Rentenfonds übertragen werden, um eventuellen Marktschwankungen vorausschauend aus dem Weg zu gehen. Bei myPension wird dies gleich mit erledigt. Aus einer 100prozentigen Anlage in Aktien werden auf Wunsch zehn Jahre vor Ablauf jährlich wachsende Teile des Vermögens in Anleihen umgeschichtet. Hinzu kommt, dass alle Umschichtungen – anders als in einem Depot – abgeltungsteuerfrei sind! Es gibt also einige gewichtige Gründe, die für die Herangehensweise von myPension sprechen.

Zusammenfassung: Was sind die Vorteile von myPension? Und gibt es Nachteile?

Fassen wir unsere myPension-Analyse zusammen, ergibt sich eine ganze Reihe von Vorteilen:

- Kosten: Die myPension ETF-Rentenversicherung gehört zu den mit Abstand kostengünstigsten Angeboten, gerade im Vergleich zu herkömmlichen Anbietern von Rentenversicherungen oder auch Robo Advisors.

- Rendite: Das myPension ETF-Weltportfolio ist wissenschaftlich zusammengestellt, breit diversifiziert, sehr kostengünstig über die Nutzung von Vanguard-ETFs und bietet eine im Vergleich attraktive Rendite.

- Steuervorteile: Der myPension ETF-Rentenversicherungsmantel bietet mehrere Vorteile:

- Steuervorteil während der Laufzeit: Es fällt während der Ansparphase keine Abgeltungssteuer auf Dividenden oder Umschichtungen an.

- Steuervorteil bei Auszahlung: Bei Auszahlung des Kapitals ist nur die Hälfte der erzielten Performance individuell zu besteuern. Bei einer Auszahlung als Rente sind sogar noch geringere Anteile an der erzielten Rendite zu versteuern.

- Steuervorteil bei der Vermögensübertragung: Wer Geld an seine Kinder oder Enkelkinder übertragen möchte, kann das im Gegenteil zu einem ETF-Depot extrem steuereffizient gestalten.

- Steuervorteil bei Absicherung der Hinterbliebenen: Ein Punkt, der in unseren myPension Erfahrungen auch noch Erwähnung finden muss. Im Gegensatz zu einem ETF-Depot kannst du eine Todesfallabsicherung für Hinterbliebene vereinbaren, die sie im Ernstfall versorgt. Auch das ist gesetzlich so geregelt, dass für Hinterbliebene keine Abgeltungsteuer anfällt.

- Transparenz und Flexibilität: Ihr habt über den Online-Zugang oder die myPension App jederzeit Einblick und Zugriff auf euren Vertrag. Ihr könnt die laufenden Beiträge ebenso verändern wie auch zusätzliche Einzahlungen vornehmen – kostenfrei natürlich. Ihr könnt jederzeit überblicken, wie sich das Kapital entwickelt und welche Kosten anfallen.

- Einfacher Abschluss: Der Abschluss der Rentenversicherung kann schnell und unkompliziert online per PostIdent abgewickelt werden

Gibt es auch Nachteile?

Wir haben bislang keine gravierenden Nachteile entdeckt. Selbst das Thema Sicherheit ist optimal geregelt. Einerseits spricht schon die breite Risikodiversifizierung über alle Weltregionen und über 3.900 Unternehmen dafür, dass euer Geld gut angelegt ist. Die bisherige Performance des myPension ETF-Weltportfolios (> 9% p.a.) spricht eindeutig dafür. Aber natürlich kann die vergangene Performance dieser ETFs keinesfalls für die Zukunft prognostiziert werden. Langfristig (> 30 Jahre) gibt es keinen Zeitraum, in dem Aktien-ETFs nicht (deutlich) positive Renditen erzielt hätten. Kurzfristig muss man allerdings mit starken Schwankungen rechnen. Während der Krise im Jahr 2008 sind die bekannten Welt-ETFs teilweise um 40% abgerutscht. Als Nachteil ist daher auf jeden Fall die Volatilität der Märkte zu nennen und die mentale Stärke, die man mitbringen muss, um hierbei nicht in Panik zu verfallen und dabei zu bleiben.

myPension verwaltet euer Geld nicht selbst, somit lauft ihr also auch nicht Gefahr, euer Vermögen zu verlieren, sollte das Unternehmen Insolvenz anmelden müssen. Da das Kapital bei der myLife Lebensversicherung AG in Göttingen deponiert ist, gibt es engmaschige Aufsichtsregelungen nach deutschem Recht. Hinzu kommt, dass die ETFs über die myLife Lebensversicherung im Namen der Kunden bei einer Depotbank geführt werden.

So flexibel myPension auch im Vergleich zu anderen Rentenversicherungen ist: auf einem Online-Tagesgeldkonto oder Depot ist man natürlich noch flexibler. Dort kommt man täglich an sein Guthaben heran. Bei myPension kann man auf monatlicher Basis Geld entnehmen, zuzahlen oder generell Vertragsänderungen durchführen. Da es sich aber um eine Altersvorsorge und nicht um ein Broker-Depot handelt, erachten wir dies als verschmerzbar.

Welche Summe sollte man in die Altersvorsorge investieren? Berechnung der Rentenlücke.

Bevor man eine Rentenversicherung abschließt, sollte man seine individuelle Rentenlücke berechnen. Dieser Betrag kann als Minimum angesehen werden, wenn man im Alter seinen Lebensstandard halten will. Mehr geht natürlich immer und wer zusätzlich noch etwas sparen will, ist auf der sicheren Seite. Sollte man hierzu oder zu anderen Dingen Fragen haben, stehen erfahrene Kundenbetreuer per E-Mail oder Telefon mit Rat und Tat zur Seite.

Wenn man den gewünschten Sparbetrag pro Monat ermittelt hat, geht alles ganz schnell und mit wenigen Klicks. In die Angebotsmaske werden alle relevanten Informationen eingetragen und man erhält sein individuelles, unverbindliches Angebot per Mail. Sollte alles passen und man ist mit den Konditionen einverstanden, fehlt nur noch die Identifikation mit PostIdent. Kurze Zeit später erhält man dann den Versicherungsschein per E-Mail und ist Kunde bei myPension.

Demokonto

Ihr wollt selbst mal einen Blick in das Onlinekonto von myPension werfen? Dann nutzt doch einfach das Demokonto, um euch ein wenig umzuschauen.

Ihr habt Interesse an der Altesvorsorge mit ETFs? Jetzt informieren und Vorteile sichern.

Du musst eingeloggt sein um ein Kommentar zu schreiben.

Bei Vergleichen von Anlagerendite bei Startups sollte man immer vorsichtig sein. Bisher wurde noch keine Rendite über 30 Jahre erwirtschaftet. Die Grafiken gehen doch alle von einer „was wäre gewesen wenn“ Situation aus. Kann klappen, kann aber auch nach hinten losgehen.

@Tingel_Tangel:

Danke für Dein Kommentar. In den letzten 50 Jahren haben die Aktienmärkte weltweit eine sehr stabile Entwicklung gezeigt, trotz mehrerer großer Finanzkrisen. Wir haben bei myPension anhand wissenschaftlicher Erkenntnisse ein Weltportfolio erstellt, das den Weltmarkt nach der Geldkapitalisierung abbildet. Damit richtet sich unser Portfolio nach der weltweiten Wirtschaftsentwicklung.

Die Zurückrechnung ist, wie Du sagst, natürlich theoretisch. Doch ist der Blick in die Vergangenheit eine übliche Vorgehensweise, um in die Zukunft zu prognostizieren. Du findest mehr Informationen zu unserem Portfolio unter: https://www.mypension.de/so-funktionierts/sparen

Viele Grüße

Das myPension Team

Ebenfalls sollte man sich genaustens zur Thematik „nachgelagerte Besteuerung“ informieren.

(Einhornschokolade, Yay)

@KlofreundDante:

Was im übrigen für fast jeden eine sehr gute Sache ist – und dennoch wird darüber nur gemeckert

@KlofreundDante:

Danke für Dein Kommentar.

In der Rentenphase ist die private Rentenversicherung von myPension steuerlich begünstigt. Wer die Kapitalauszahlung wählt, profitiert vom Halbeinkünfteverfahren. Dadurch spart man sich einen großen Teil an Steuern. Mehr dazu kannst Du hier nachlesen: https://www.mypension.de/vorteile/steuern

Viele Grüße

Das myPension Team

Das wichtigste ist aber sind die Gelder abgesichert und wenn ja bis zu welchem Anteil, daher ein Cold-Deal. Legt lieber in Indonesien bei der der Zentralbank von Indonesien an, da bekommt ihr ca. 6 – 13 Prozent Zinsen.

Die Verwaltungskosten von 1.5% pro Beitrag bei Rentenbeginn werden irgendwie übersehen, stehen aber im Vertrag.