Mysterium SCHUFA: Ist ein SCHUFA-Eintrag wirklich schlecht?

Die SCHUFA – Jeder ist ihr früher oder später gewiss schon einmal begegnet. Wenn ein neues Bankkonto eröffnet, ein Kreditvertrag abgeschlossen oder eine Wohnung vermietet wird, dann kommt die SCHUFA ins Spiel. In der Regel muss der Kunde einer Abfrage bei der SCHUFA zustimmen, wenn solche Geschäfte abgeschlossen werden sollen. Die bei der SCHUFA gespeicherten Daten sowie der SCHUFA-Score können einen großen Einfluss auf die Kreditentscheidung haben. Oft kommt es vor, dass der Kredit von Finanz-Anbietern aufgrund der SCHUFA-Daten verweigert wird. Auch mancher Vermieter hat sich schon dazu entschieden, einen Mietvertrag nicht zu unterschrieben, weil der Mieter negativ bei der SCHUFA aufgefallen ist. Solltet ihr eure Bonität unter Beweis stellen müssen (z.B. bei einem Vermieter), könnt ihr dies mit der Bonitätsauskunft für 29,95€ hier tun:

Jetzt SCHUFA-Bonitätsauskunft anfordern

Vielen Verbrauchern macht das Angst. Wenn der Begriff SCHUFA fällt, stehen dem ein oder anderen Menschen die Schweißperlen auf der Stirn. Das muss nicht sein. Denn das größte Problem im Umgang mit der SCHUFA ist meist, dass kaum jemand weiß, wie die SCHUFA eigentlich arbeitet und was SCHUFA-Score und SCHUFA-Daten eigentlich genau bedeuten.

SCHUFA – Name steht heute als Ausdruck für sich. Das Kürzel steht für den etwas sperrigen Namen »Schutzgemeinschaft für allgemeine Kreditsicherung«. Die Bezeichnung ist einfacher geworden, der Zweck der SCHUFA ist aber unverändert geblieben: Die SCHUFA speichert Daten über Personen, um die Bonität, also die Kreditwürdigkeit zu bestimmen. Unter anderem mit diesen Informationen wollen sich die Kreditgeber bei der Kreditvergabe davon vergewissern, dass die Kreditnehmer das geliehene Geld samt Zinsen tatsächlich zurückzahlen können. In diesem Sinne dient die SCHUFA aus Sicht der Banken, Kreditinstitute und Händler in erster Linie dazu, einen Ausfall der Kredite und damit große wirtschaftliche Verluste besser einzuschätzen. Denn wenn ein Dienstleister auf Basis der SCHUFA-Daten die Kreditwürdigkeit eines potenziellen Kunden infrage stellt, haben die anfragenden Unternehmen beispielsweise die Möglichkeit, einen Ratenkauf abzulehnen. Banken könnten andere Konditionen und höherer Zinsen für den Kredit verlangen, um das Risiko auf seinen der Bank zu minimieren. Insofern trägt die SCHUFA dazu bei, Unternehmen und Banken vor risikoreichen Geschäften zu schützen.

Welche Daten speichert die SCHUFA?

Um die Hauptaufgabe, Verbraucher und Unternehmen auf ihre Bonität und Kreditwürdigkeit hin zu überprüfen, erfüllen zu können, greift die SCHUFA auf einen großen Datenbestand mit Informationen über einzelne Personen und Firmen zurück. Die Daten selbst stammen dabei aus ganz unterschiedlichen Quellen. Banken und Sparkassen melden bei der SCHUFA die Eröffnung von Konten und die Beantragung von Kreditkarten. Auch der Abschluss eines Kredits wird der SCHUFA gemeldet. Ebenso wird die SCHUFA informiert, wenn der Kredit nicht bedient wird oder wenn es zu Unregelmäßigkeiten bei der Ratenzahlung kommt.

Autohändler und Leasingunternehmen liefern Daten an die SCHUFA, wenn ein Auto finanziert wird. Stromanbieter geben den Wechsel der Kunden bekannt. Telekommunikationsunternehmen leiten Informationen an die SCHUFA weiter, wenn ein neuer Handyvertrag geschlossen wird. Kommen die Kunden ihren Zahlungsverpflichtungen nicht nach, wird natürlich auch dieser Zahlungsrückstand an die SCHUFA gemeldet.

Schließlich informieren Versandhäuser die SCHUFA, wenn Anschaffungen mit Ratenzahlung finanziert werden sollen. Auch hier wird gemeldet, wenn die Kunden mit der Ratenzahlung in Verzug geraten.

Unterschied: Anfrage Konditionen und Anfrage Kredit

Je nach Informationsbedürfnis können Banken, Kreditinstitute und Unternehmen unterschiedliche Auskünfte bei der SCHUFA anfordern, um die Bonität des Kunden abzuschätzen.

Anfrage Konditionen

Bei der sogenannten „Anfrage Kreditkonditionen“ werden die Daten nicht dauerhaft bei der SCHUFA gespeichert. Hier ist klargestellt, dass der Kunde lediglich nach Konditionen für ein Angebot angefragt hat und (noch) keinen tatsächlichen Kreditantrag gestellt hat. Seriöse und gute Onlineanbieter, die z.B. Vergleichsrechner anbieten, bei denen man vorab aber schon seine persönlichen Daten angeben musste, agieren genau so – nämlich nur mit einer Konditionen-Anfrage. Smava (siehe Smava Kredit-Deal mit Cashback) schreibt dazu beispielsweise:

Bei smava können sich Verbraucher über Kredite informieren, ohne negative Folgen für den SCHUFA-Score fürchten zu müssen (was ansonsten nicht immer der Fall ist). Denn: Alle Partnerbanken von smava führen bei einer Recherche, bei der Verbraucher online Kredite berechnen möchten, zunächst nur eine s. g. „Anfrage Konditionen“ durch, bei der keine Auskunftei darüber informiert wird, dass sich ein Verbraucher für ein Darlehen interessiert. Erst bei konkretem Interesse wird eine s.g. „Anfrage Kredit“ gestellt, bei der konkrete Informationen vom Kreditinteressenten eingeholt werden.

Anfrage Kredit

Ist man an einen weniger guten Kreditanbieter oder -vermittler geraten, kann es durchaus sein, dass dieser normale Interessentenanfragen, die normalerweise mit „Anfrage Konditionen“ gestellt werden sollten, mit einer „Anfrage Kredit“ abschicken. Dann erhalten die Banken sehr umfangreiche Informationen über die finanziellen Belastungen des Kunden und seine Vertragstreue. Selbstverständlich übermittelt die SCHUFA bei diesen Anfragen auch den Wert des SCHUFA-Scores. Die Banken, Kreditinstitute und Unternehmen können sich daher ein ziemlich gutes Bild der Bonität machen. Diese Anfrage wird normalerweise nur genutzt, wenn man abschließend einen Kredit beantragen möchte. Denn selbst wenn der Kunde den Kreditvertrag nach einer Prüfung nicht unterschreibt, weil er kein Interesse mehr hat, wird diese Anfrage bei der SCHUFA gespeichert. Dies kann zur Verschlechterung des Scores des Kunden führen.

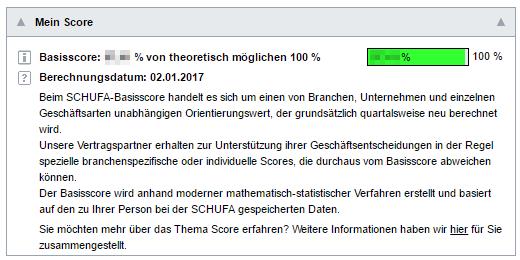

Was sagt der SCHUFA Score eigentlich aus?

Beim SCHUFA-Score handelt es sich um eine Punktzahl zwischen 1 und 100. Je höher die Zahl, desto besser bewertet die SCHUFA die Bonität des Kunden.

Errechnet wird diese Punktzahl aus Informationen, die über eine einzelne Person oder ein Unternehmen bekannt sind, und fasst diese Informationen in einem griffigen Wert zusammen. Eine schlechte Bewertung bei der SCHUFA ist also gleichbedeutend mit einem schlechten SCHUFA Score.

Wichtig: SCHUFA Einträge sind meist nicht schlecht

Das Wort SCHUFA Eintrag ist meist negativ besetzt. Viele Menschen glauben, dass ihnen eine Ratenzahlung, ein Kredit oder gar eine Wohnung verweigert werden würde, weil sie einen SCHUFA-Eintrag haben und ihnen damit eine schlechte Bonität bescheinigt wird. Das muss aber nicht unbedingt so sein.

SCHUFA-Einträge können also auch ein Hinweis auf die ausgesprochen gute Kreditwürdigkeit sein!

Fakt ist: Zu über 90% der Eingetragenen liegen nur positive Daten vor!

Wer hin und wieder eine größere Anschaffung über Ratenzahlung finanziert und mit den Zahlungen nicht in Verzug gerät, beweist dadurch nicht zuletzt, dass er mit Geld umgehen kann. Aus diesen SCHUFA-Daten kann ein Anbieter schlussendlich eine positive Bilanz ziehen: Die Wahrscheinlichkeit, bei anderen Ratenkäufen in Zahlungsschwierigkeit zu geraten, ist vergleichsweise gering. In diesem Sinne wird die SCHUFA bei einer entsprechend Anfrage trotz „SCHUFA Eintrag“ eine positive Rückmeldung geben.

Nicht zuletzt gibt es durchaus Menschen, die bei der SCHUFA noch gar nicht erfasst sind – also keinerlei Anfragen oder Einträge haben. Solch „unbeschriebene Blätter“ haben meist Probleme, Kreditkarten oder sonstige bonitätsbehaftete Dienstleistungen in Anspruch zu nehmen, da dem Anbieter durch die SCHUFA keinerlei Informationen vorliegen – was diesen durchaus skeptisch stimmen kann.

Wann müssen SCHUFA-Daten gelöscht werden?

Wer einmal einen negativen SCHUFA-Eintrag bekommt, muss nicht für den Rest seines Lebens damit leben. Denn der Gesetzgeber verpflichtet die SCHUFA, die gespeicherten Daten nach einer gewissen Zeit zu löschen. Informationen über Kredite und unregelmäßige Ratenzahlungen werden beispielsweise 3 Jahre nach der vollständigen Rückzahlung des Kredits gelöscht, Kreditanfrage müssen nach 12 Monaten aus der SCHUFA-Datenbank verschwinden.

In einem Fall gibt es jedoch überhaupt keine Frist zur Löschung der Daten: Wenn ein Verbraucher feststellt, dass bei der SCHUFA unstrittig falsche Einträge vorgenommen wurden, so müssen diese falschen Einträge umgehend aus der Datenbank gelöscht werden.

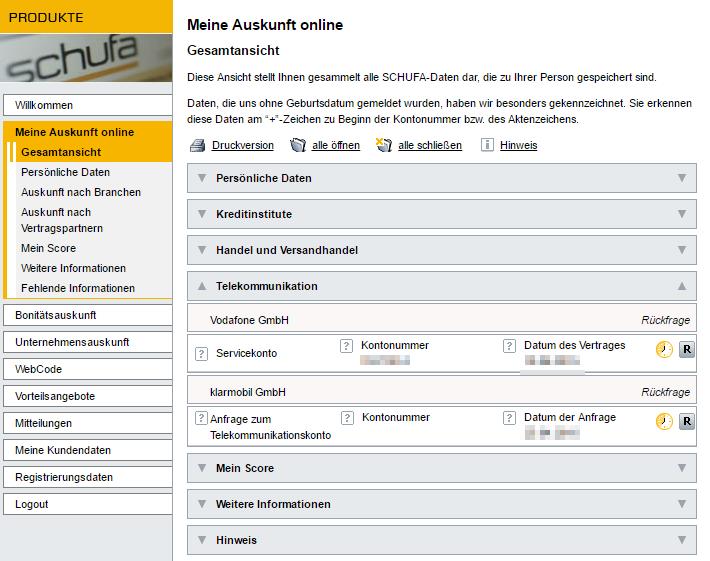

Wo und wie kann ich meine SCHUFA-Score einsehen?

Verbraucherschützer raten, regelmäßig den SCHUFA-Score und die Einträge zu überprüfen. Um zu erfahren, welche Daten bei der SCHUFA über die eigene Person gespeichert sind, kann sich jeder Bürger an die SCHUFA wenden. Einmal im Jahr kann eine kostenlose Selbstauskunft beantragt werden. Mit dieser Selbstauskunft können die Verbraucher nachvollziehen, welche Daten über sie gespeichert wurden. Zudem erfahren die Verbraucher ihren SCHUFA-Score und können sich so ein Bild davon verschaffen, wie die SCHUFA die Bonität einschätzt. Verbraucherschützer raten, von dieser kostenlosen Selbstauskunft Gebrauch zu machen und die Daten regelmäßig auf ihre Richtigkeit zu überprüfen. Gegen falsche Daten sollte so bald wie möglich Einspruch erhoben werden, um eine schlechte Bewertung zu verhindern.

Leider kann diese kostenlose Selbstauskunft nicht direkt über das Internet beantragt werden. Auf der Internetseite ist jedoch unter dem Link zur „Datenübersicht nach § 34 Bundesdatenschutzgesetz“ ein Formular zu finden, mit dem die Selbstauskunft auf dem Postweg beantragt werden kann. Vorsicht ist bei Anbietern geboten, die im Internet versprechen, den Antrag auf Selbstauskunft entgegenzunehmen. Oft sind mit dieser Serviceleistung hohe Kosten oder Abofallen verbunden. In jedem Fall heißt es, das Kleingedruckte genau zu studieren.

Über meineSCHUFA.de kann der interessierte Nutzer ansonsten auch die Onlineauskunft „meineSCHUFA kompakt“ für 30 Tage kostenlos testen und dort direkt seine Statusabfragen, Änderungen und Korrekturwünsche digital und online weiterleiten.

Hier in nachfolgender Grafik seht ihr die Vorteile von meineSCHUFA kompakt im Vergleich zur kostenlosen Selbstauskunft:

Kredite ohne SCHUFA

Wer bei der SCHUFA in einem schlechten Licht dasteht, unterliegt nicht selten der Verlockung, Angeboten zu folgen, die einen Kredit ohne SCHUFA-Auskunft versprechen. Doch hierbei ist Vorsicht geboten. Denn ernsthafte Geldgeber, die auf eine Bonitätsprüfung verzichten, haben von vornherein das Risiko des Totalausfalls einkalkuliert. Entsprechend hoch fallen die Zinssätze aus. Das bedeutet, dass ein Kredit ohne SCHUFA sehr teuer werden kann. Oft dürfte es sich lohnen, bei einer seriösen Bank nachzufragen, welche Konditionen sie trotz schlechter SCHUFA-Daten bietet.

Werden sogar traumhafte Zinsen ohne SCHUFA-Anfrage in Aussicht gestellt, heißt es: Finger weg! Schon der gesunde Menschenverstand kommt schnell zu dem Schluss, dass es diese hervorragenden Konditionen gar nicht geben kann, wenn alles mit rechten Dingen zugeht.

Altersverifikationen mit der SCHUFA

Ganz gleich, ob positive oder negative Daten bei der SCHUFA vorhanden sind – meist muss man sich freuen, über einen Eintrag zu haben. Denn die SCHUFA-Daten können nicht nur die Bonitätswertung genutzt werden. Mit Leichtigkeit lässt sich mit diesen Daten auch das Alter nachweisen. Daraus hat die SCHUFA längst ein eigenes Geschäftsfeld entwickelt. Wer aus Gründen des Jugendschutzes im Internet sein Alter nachweisen muss, kann die Altersverifikation der SCHUFA nutzen. Eine kurze Anfrage bei der SCHUFA reicht aus, um festzustellen, ob der Kunde volljährig ist. Das Unternehmen versichert aber, dass diese Daten nicht in die Bewertung einfließen.

Fazit: Gelassenheit ist oberstes Gebot

Im Grunde lässt sich für den Umgang mit der SCHUFA nur ein Ratschlag geben: Gelassenheit! Denn die SCHUFA verfolgt in einer Linie das Ziel, Kreditgeber vor Zahlungsausfällen zu schützen. Verbraucher sollen dadurch keinesfalls benachteiligt werden. Wer regelmäßig zahlt, hat wenig zu befürchten. Wer öfters in Verzug gerät, sollte die SCHUFA nicht zum Sündenbock machen. Vielleicht ist er besser beraten, wenn er seine Finanzen und sein Einkaufsverhalten einmal gründlich auf den Prüfstand stellt. Mit dem Online-Zugang meineSCHUFA.de bietet die SCHUFA zudem die notwendige Transparenz über alle zu meiner Person gespeicherten Daten. Wer seinen Zahlungsverpflichtungen regelmäßig nachkommt und seine bei der SCHUFA gespeicherten Daten im Blick hat, braucht nichts zu befürchten.

Du musst eingeloggt sein um ein Kommentar zu schreiben.

Die neusten hilfreichen Kommentare

@Sara.: Hoch leben die Mietnomaden.

Ein Mietvertrag ist ein Vertrag, mehr sollte dazu nicht zu sagen sein. Bevor ich mit einem Vertragspartner eine Verbindung eingehen, prüfe ich die finanzielle Potenz, Problem damit?

Da übrigens auch Arbeit ein Menschenrecht ist, bekommst du nächste Woche eine Zwangsputzfrau für 12€/Stunde. Würde dir auch nicht gefallen.

Denk mal bitte vor Kommentarerstellung nach.

Alle Kommentare

Danke für diese nützlichen Informationen – insbesondere den Hinweis auf die gebührenfreie Datenübersicht.

Einmal im Jahr kann man seine Schufa-Einträge kostenlos anfordern, das sollte man noch wissen. Kostet dann nur Portokosten..

@Terhorst94:

Das steht auch oben im Beitrag 😉

Nein war bei mir ohne Porto

Ich bestelle die kostenlose Datenauskunft alle 1-2 Jahre, aber Angaben über meinen Stromanbieter habe ich darin noch nie gefunden…

Find die Auskunft super. Danke

ich finde dich super :p

@Spaßvogel:

😀👍

Ich halte hat nichts von der Schufa. Als ich angefahren habe zu arbeiten ist der score deutlich gefallen. Und das man als Student kreditwurdiger ist als als Ingenieur… Ich weiß nicht

Die Schufa ist ja so toll!

Würde mich interessieren, wieviel Geld für so einen wohlwollenden Artikel fließt.

Toll wäre, wenn man die Möglichkeit hätte falsche Einträge online zu melden. Stattdessen soll man auch noch dafür bezahlen, deren Fehler korrigieren zu lassen.

Also ich kann NUR!!! schlechtes über SCHUFA berichten.

Seit ich vor 3 Jahren einen Vertrag abgelehnt bekommen habe, wegen einem schlechten SCHUFA-Scorewert, fordere ich jedes Jahr eine kostenlose Auskunft an.

Jedes Jahr habe ich einen super schlechten Scorewert mit irgendeinem Geschwafel vonwegen „sehr hohes Risiko“. Das ist aber absolut Falsch!

Ich habe noch nie in meinem Leben Schulden gehabt, ich habe & hatte nie einen Kredit, mein Konto war nie überzogen, ich habe alle Verträge, Mieten usw. immer pünktlich bezahlt und die tolle Organisation SCHUFA gibt an, ich hätte ein „hohes Risiko“. Das einzigste was ich mache ist, ab und zu mal ein Konto zu Erföffnen, wenn der Dealdoktor mal wieder einen guten Deal gefunden hat, bei dem mein sich ein bisschen Geld von den Banken zurück holen kann. Aber wie gesagt, ich bin/war auch dort nie im Minus.

Absoluter sch… Verein!

Ihr Algorithmus zur Scoreberechnung wurde wahrscheinlich von einem Schüler-Praktikanten geschrieben.

Soso, du nutzt also das System aus, indem du offenbar mehrmals die Boni der Banken abzwackst und wunderst dich dann über einen negativen Eintrag? Wegen Leuten wie dir, die es scheinbar übertreiben müssen, gibt es solche Angebote irgendwann nicht mehr. Dir wünsch ich definitiv, dass sich das in einem schlechten Score niederschlägt. Denn vertrauenswürdig scheinst du ja nicht zu sein.

@Jay:

Lieber gehässiger Jay,

danke, dass du mir einen schlechten Score wünschst.

Ich nutze die Angebote der Banken, ganz richtig. Wenn die Banken das nicht wollten, wäre dies ganz leicht zu verhindern z.B. dadurch, dass sie Eigenüberweisungen nicht anerkennen, das Konto als Gehaltskonto geführt werden müsste, usw.!

Wenn die Banken solche Aktionen anbieten, dann meistens um die Zahlen der geführten Konten künstlich hochzutreiben.

Damit du es verstehst: SCHUFA gibt einen Scorewert über die Kreditwürdigkeit aus, nicht darüber wie „vertrauenswürdig“ man ist. Mal ganz davon abgesehen, dass es legitim ist und nichts mit Vertrauenswürdigkeit zu tun hat.

Beim nächsten Mal: vorher denken, dann schreiben!

Schöne Grüße!

Schade, dass der Dealdoktor in seinen Aktionen über Girokonten nicht darauf hinweist… sollte aber jedem Menschen bekannt sein, dass das zu einem negativeren Scorewert bei der Schufa führt. Die Schufa begründet das wie folgt: Sie deutet die Kontenvielfalt als Wankelmut und als Hinweis darauf, sie schon häufig den Wohnort gewechselt haben – und deshalb womöglich später schwerer auffindbar sind. Außerdem besteht die Gefahr, dass Sie im Extremfall nicht nur eines, sondern gleich mehrere Konten überziehen. Von daher ist das auch okay so – selber Schuld, wenn man nur auf die Prämien hinaus ist, obwohl jedem bekannt sein sollte, dass bei Girkontoeröffnung eine Schufa Abfrage incl. Eintrag erfolgt!

Klasse Artikel! Danke Doc. die kostenlose Auskunft war früher auf der Schufa-seite schwer zu finden

@Anonymous: Dem ist nichts mehr hinzuzufügen.

Bisher hsbe ich nur 1x die kostenlose Variante angefordert. War ok, 100% bekommt ja niemand. Und mit meinen 96% muss ich zufrieden sein, trotz vielen Handy Verträge, Kredit und zwei Konten

Vielleicht wäre es sinnvoll, noch andere Auskunfteien zu erwähnen? Die Schufa mag ja die größte sein, aber es gibt noch andere und bei allen bekommt man jährlich eine kostenlose Auskunft.

Habe einen Onlinezugang und kann das LIVE verfolgen, mein Score wird jedes Monat, Jahr für Jahr schlechter obwohl ich alles pünktlich zahle und noch nie eine Mahnung bekommen habe! Meine Kreditwürdigkeit ist laut Schufa sehr schlecht obwohl ich gut verdienen, das muss mal einer verstehen?

@[email protected]:

dann prüfe einmal nach, in welcher Gegend Du wohnst! Das ist sehr wichtig.

Auch ich habe schon negative Erfahrungen mit der Schufa machen müssen, ohne jemals einen Zahlungsverzug gehabt zu haben oder sonst ein finanzielles Problem.

Die Schufa überprüft nämlich Angaben ihrer Mitglieder nie, so dass falsche Meldungen sofort eine Lawine von Problemen auslösen können (Mir wurden aufgrund einer Fehlmeldung gleich mehrere Konten und Kreditkarten gekündigt und weitere Kündigungen angedroht, ohne dass ich zunächst wusste, was überhaupt los ist).

Die Schufa hat die Falschmeldung aufgrund meiner Nachfrage zwar umgehend wieder gelöscht, aber man bekommt dafür weder eine Entschuldigung noch werden die zu Unrecht erfolgten Kündigungen dann widerrufen!

Diese Verträge sind engültig weg (O-Ton von Banken: „Laut Schufa hatten Sie mal ein Problem und solche Kunden wollen wir nicht!“)

Eine riesen Schweinerei ist das!

Und noch etwas Interessantes:

Der persönliche Score, den man bei der Schufa durch Selbstauskunft einsehen kann, ist NICHT identisch mit dem Score, den die Mitglieder von der Schufa über einen mitgeteilt bekommen!

Da gibt es unterschiedliche Berechnungsmethoden, je nach Anfrager!

Das bedeutet, dass man trotz vermeintlich sehr gutem Score-Wert den einen oder anderen Vertrag abgelehnt bekommen kann!

Das ganze wird von der Politik/Justiz ausdrücklich gedeckt, da die Score-Berechnung der Schufa als „Geschäftsgeheimnis“ geschützt wurde.

Zusammenfassend lässt sich deshalb feststellen, dass das Geschäftsgebaren insgesamt sehr intransparent ist und im Zweifel für viele Verbraucher einseitige Nachteile mit sich bringt, gegen die man sich nicht wehren kann.

Klasse Artikel ! Hier erfährt man wirklich alles Wissenswertes. Finde die Auskunft super. Danke

Unverschämt und unverhältnismäßig finde ich, dass Vermieter Auskunft bei der Schufa einholen dürfen. Ein Mietvertrag ist kein Kreditvertrag. Wohnraum ist ein Menschenrecht.

@Sara.:

Naja, wenn ich Vermieter wäre würde ich mich auch versichern, dass mein zukünftiger Mieter auch wirklich zahlungsfähig ist. Es gibt genug Beispiele, bei denen Mietern nichts mehr zahlen (können) und Vermieter sie dennoch nicht aus der Wohnung werfen dürfen. Das geht halt auch nicht.

@Sara.: Hoch leben die Mietnomaden.

Ein Mietvertrag ist ein Vertrag, mehr sollte dazu nicht zu sagen sein. Bevor ich mit einem Vertragspartner eine Verbindung eingehen, prüfe ich die finanzielle Potenz, Problem damit?

Da übrigens auch Arbeit ein Menschenrecht ist, bekommst du nächste Woche eine Zwangsputzfrau für 12€/Stunde. Würde dir auch nicht gefallen.

Denk mal bitte vor Kommentarerstellung nach.

Habe hier mal diese Deals gemacht, wo man für eine Kontoeröffnung Boni bekommen hat. Habe das Konto danach wieder gekündigt. Jetzt bin ich gespannt, was die SCHUFA sagt.

Ich finde den Beitrag sehr gelungen und informativ. Allerdings ist mein schufa score auch gut. 😀

Ich habe sehr guten ScoreWert und hatte nie ein Problem mit Schufa, trotzdem mag ich die nicht.

Ich habe mir PremiumZugang mit sofortiger Benachrichtigung bestellt um immer kontrollieren zu können und ev. zu wiedersprechen.

Sämtliche Fragen zur eigenen Person, Fragen zu Missverständnissen zum eigenen Schufa-Account, unrichtige Angaben bei der Schufa — können nur immer jeweils mit der aktuellen Personalausweis-Kopie besprochen werden.

Man bekommt dort keine spontane Hilfe.

Ich habe das Problem, dass ich bei diversen „Anbietern“ bspw. meine Adresse angebe und die dann – direkt – mich per Schufa prüfen und dann kommt immer die gleiche Meldung, man könne mein Alter nicht verifizieren, da wohl Unterschiede vorhanden sind zwischen Dateneingabe und Überprüfung.

Bspw. wenn man sich bei einem Tabak-Hersteller (Lucky, L&M, Marlboro….) anmelden möchte, kommt so ein Unfug.

Ruft man dann an bei der Schufa, bekommt man die Aussage, man müsse sich erst mit einer Personalausweis-Kopie verifizieren, man bekäme dann einen Brief postalisch zugesandt mit einem Code, den man dann im Gespräch mit dem „Support“ verwenden kann.

Alles für die Katz…

ein Unternehmen, das für mich „MAMA“ spielt und mich auf Schritt und Tritt begutachtet und mich immer wieder neu bewertet. Und wenn mal die Gegenseite dran schuld ist, wenn „die“ was verbocken, dann bekommt man schlechteren Score und wird noch nicht mal drauf hingewiesen um gleich Einspruch einlegen zu können.

@Silvi4: Vielleicht hast du bei mehreren Anbietern eine Schufaanfrage angestoßen mit unterschiedlichen Geburtsdaten. Spätestens nach der dritten Anfrage ist dann eine Identifizierung/Authentifizierung nicht mehr möglich.

Ergänzung und Korrektur:

Natürlich nach der zweiten Abfrage.

Lass dir doch mal die kostenlose Selbstauskunft zusenden, dann weißt du, welche Daten hinterlegt sind und ob diese stimmen.

Habe vor zwei Wochen die kostenlose Auskunft per Post angefordert. Die kostenpflichtige Komfortauskunft lehne ich ab. Es reicht wenn die Schufa ihre Boni und Dienstwagen sich von den Banken, Versandhändler und Telekomunternehmen finanzieren lassen. Ich als Verbraucher möchte da nicht abgezockt werden. Bisher hat mir die Schufa noch keine Unterlagen zugeschickt. Wahrscheinlich liegt ihr Schwerpunkt auf den kostenpflichtigen Angeboten. Die finanzieren ja auch die Boni und Dienstwagen…

@Anonymous:

Ich habe dzt. einen Immokredit laufen, 9 Konten (davon 3 Giro), 4 Kreditkarten und 5 Mobilfunkverträge. Mein Score liegt über 95 %, leuchtend grün.

Jeder sollte wissen, dass auch der Wohnort in den Score miteinberechnet wird. Hat man das Pech, in einem Haus/einer Straße zu wohnen, wo jemand/ein paar Leute es mit ihren Zahlungsverpflichtungen nicht so genau nahmen/nehmen: Pech gehabt und machen kann man trotzdem auf die Schnelle nichts dagegen. Gerecht ist das überhaupt nicht, somit ist das Verbraucherschutzministerium (was meiner Meinung nach diese Bezeichnung aber nicht verdient) und die restliche Politik bei so etwas wichtigem gefordert.

Also:

Betroffene bzw. jeder der das geändert haben möchte (die größtenteils auch Wähler sein dürften) sollten mal da eine Mail hinschreiben und auch gleich an den örtlichen Landtags-/Bundestagsabgeordneten (hier sind natürlich auch die Frauen unter den politischen Volksvertretern, die durch Steuern bezahlt werden, gemeint), dass sich die Scoreerstellung ändern sollte.

Man muss schon auch ein bisschen selber was tun, sonst ändert sich nie was oder: Steter Tropfen höhlt den Stein.

Danke, aber das ist wohl ein gesponserter, kein objektiver Artikel, wie es scheinen soll. Dass keine Alternativen beschrieben werden, wie z. B. infoscore, bestärlkt mich in diesem Verdacht.

Was ist mit der Kritik von zum Beispiel Datenschutzbeauftragte? Einfach mal recherchieren, dann bekommt man ein umfassenderes Bild.

Als ich neulich umzog, hatte ich plötzlich einen ganz anderen Schufa-Wert! Ist das gerecht? Das hat doch nichts mit MEINER Kreditwürdigkeit zu tun!

Meine Meinung ist: Es dient den Kreditinstituten, nicht den Kunden (höchstens denen, die sowieso schon mehr als genug haben – so wie es eben in unserer ungerechten Welt läuft: Wer hat, dem wird gegeben, wer nicht hat, dem wird genommen).

@Neuner:

Unverschämte Behauptung von dir, @Neuner. Der Artikel ist mit keinem Cent gesponsert, sondern soll umfangreich und fundiert aufklären. Es geht mir auch nicht um Alternativen, sondern um die Funktionsweise des Marktführers und nichts weiter. Kritik gibt es an allem und an jedem, der Artikel ist nicht dazu da, Kritik zu üben, sondern euch aufzuzeigen, dass man keine Angst vor einem Schufa-Eintrag haben muss.

@DealDoktor:

Nein, ich behaupte es nicht, ich entwickelte beim Lesen nur den „Verdacht“, weil es so positiv klingt – und das hat meinem Verstand nicht die Angst genommen. Wenn bestimmte Faktoren dem Geschäfts- und Betriebsgeheimnis unterliegen (siehe treffende Antworten weiter unten, die mir auch gefehlt hatten), finde ich das unheimlich – vor allem, weil es für dieses GEEHEIMNIS keinen Grund gibt – ich könnte nur wieder einen Verdacht äußern, warum die private AG damit nicht transparent umgeht. Und wenn die Schufa AG nicht dabei kontrolliert wird, dass sie die Daten auch wirklich löscht oder nicht an irgendwelche Geheimdieste verkauft, wie soll ich mich dann wohl fühlen damit?

Zum Angstnehmen gehört für mich dazu, dass man Vorzüge und Kritikpunkte klar benennt. Dann kann besser damit umgegangen werden.

Auf jeden Fall danke für die ausführliche Information.

Schöner Artikel.. Vielleicht bringt er ja für den ein oder anderen etwas Licht ins dunkle.

Allerdings vermisse ich folgende Informationen, die auch für DD wichtig sind oder sein können.

Wann müssen Daten zu Mobilfunkanbieter/Veträgen gelöscht sein?

Haben Prepaid-Karten Einfluss auf meinen Score?

Was hinterlassen Glücksspielanbieter wie mybet, bet-at-home, Lottoland usw.?

Welche Daten sind Auskunftsrelevant bzw. welche Daten werden z.B. dem Vermieter mitgeteilt?

(Rückschlüsse auf Kinder (Unterhaltsverzug). Oder auf Raucher? (Altersverifikation)

Hinterlassen Versandhaus-Accounts einen Schufaeintrag?

Wie kann man positiven oder negativen Einfluss auf den Score nehmen, geht das überhaupt?

Darf die Schufa Geodaten verwenden oder verstößt das gegen etwaige Gesetze?

Verwendet die Schufa überhaupt Geodaten?

Wie sieht es mit Altersverifikationen aus bzw. wann oder werden diese überhaupt Gelöscht?

Wer ist verantwortlich für das fristgerechte löschen der Einträge?

Welche Möglichkeiten hätte ggf. ich Einträge löschen zu lassen?

Darf die Schufa eine Kopie vom Ausweis verlangen?

Ist die Schufa staatlich oder Privat?

Habe ICH Verpflichtungen gegenüber der Schufa?

Mehr fällt mir gerade nicht ein 😉

Wenn schon etwas beantwortet ist dann habe ich es wohl überlesen… Sorry 😀

@HoneyBalls:

Wäre toll, wenn deine Fragen beantwortet würden…

Na, dann wollen wir doch mal, die Antworten habe ich telefonisch mit der Schufa abgeklärt, um sicherzugehen, dass alles seine Korrektheit hat:

– Wann müssen Daten zu Mobilfunkanbieter/Veträgen gelöscht sein?

Die Tatsache, dass ein Vertragsverhältnis besteht, ist so lange einsehbar, wie dieses tatsächlich auch besteht. Entstehen aus dem Vertragsverhältnis Forderungen, also z.B. bei nicht vertragsgemäßem Verhalten, gilt die Speicherfrist von drei Jahren.

– Haben Prepaid-Karten Einfluss auf meinen Score?

– Was hinterlassen Glücksspielanbieter wie mybet, bet-at-home, Lottoland usw.?

Was genau den Score beeinflusst, unterliegt dem Geschäfts- und Betriebsgeheimnis der Schufa und ist für die Öffentlichkeit nicht einsehbar. 🙂

– Welche Daten sind Auskunftsrelevant bzw. welche Daten werden z.B. dem Vermieter mitgeteilt? (Rückschlüsse auf Kinder (Unterhaltsverzug). Oder auf Raucher? (Altersverifikation)

Die Anfrage zur Auskunft sendet man in diesem Fall selbst ab. Man erhält dann einen Teil für einen selbst mit detaillierten Infos zur Person und einen anderen für den Vertragspartner, z.B. den Vermieter, mit Infos zum Score.

– Hinterlassen Versandhaus-Accounts einen Schufaeintrag?

Das kommt darauf an: Es wird die Unterscheidung zwischen einem bloßen Account, für den es keine Einträge, und einem Dauerkonto, für das es durchaus einen Eintrag geben kann, gemacht. Als Beispiele wurden mir genannt: Bloße Accounts bei eBay oder Amazon zählen nicht, ein Dauerkonto bei OTTO z.B. hingegen schon. Wo genau die Unterscheidung allerdings liegt, konnte ich nicht in Erfahrung bringen.

– Wie kann man positiven oder negativen Einfluss auf den Score nehmen, geht das überhaupt?

Nein, das geht nicht.

– Darf die Schufa Geodaten verwenden oder verstößt das gegen etwaige Gesetze? Verwendet die Schufa überhaupt Geodaten?

Sie darf es, aber sie tut es nicht, da die Datenbank sehr umfangreich und das nicht notwendig ist.

– Wie sieht es mit Altersverifikationen aus bzw. wann oder werden diese überhaupt gelöscht?

Altersverifikationen gelten als Anfrage, und für diese gilt eine Dokumentationspflicht von einem Jahr, damit man nachträglich einsehen kann, wer die Anfrage gestellt hat.

– Wer ist verantwortlich für das fristgerechte löschen der Einträge?

Die Schufa selbst.

– Welche Möglichkeiten hätte ggf. ich Einträge löschen zu lassen?

Es gelten erst einmal die Fristen, die man einfach abwarten muss. Wenn man aber nach einer Auskunft feststellt, dass Einträge falsch vorgenommen wurden, kann man der Schufa Bescheid geben. Diese überprüfen den Sachverhalt dann und entfernt sie ggf.

– Darf die Schufa eine Kopie vom Ausweis verlangen?

Ja, wenn das im Rahmen eines Geschäftsabschlusses notwendig ist. Dabei kann die Ausweisnr. auch geschwärzt werden; notwendig ist nur der Nachweis der Person und Anschrift.

– Ist die Schufa staatlich oder Privat?

Privat, die Schufa ist eine AG.

– Habe ICH Verpflichtungen gegenüber der Schufa?

Solange man keinen Vertrag mit der Schufa hat, ist man ihnen gegenüber auch nicht verpflichtet. Sollte man sich z.B. auf meineschufa.de registrieren, können natürlich Verpflichtungen entstehen. Aber wie gesagt: Ohne Vertrag, keine Verpflichtung.

Ich hoffe das hilft ein wenig weiter. Euer Doc

@DealDoktor:

👍

Wow.. Respekt.. Ich hätte es nicht besser beantworten können 😉 😀

Ne spaß.. Super danke (y)

Arrrggg…

Aber genau das was MICH am meisten interessiert, mybet, Lottoland etc. und Prepaid-Karten, verschweigen sie natürlich.

Nun gut.. Die Sauhunde 😀 Also weiter als negativ betrachten.

Also FAZIT: Die private Schufa AG speichert unsere Daten für Unternehmen (und verdient damit wohl ihr Geld), hält aber einige Faktoren geheim, wie die Bewertung von Glückskonten, Handyverträgen … und wir müssen darauf vertrauen, dass sie nicht in die Hände von anderen verkauft werden und tatsächlich auch wieder gelöscht werden – also halte ich lieber die Finger davon weg. Transparent und Vertrauen sieht anders aus!

Ist eine gewinnorientierte AG.Eine eG wäre mir lieber…

@Neuner: “ auch wieder gelöscht werden“ -> das kannst du selbst kostenfrei kontrollieren und im Bedarfsfall korrigieren lassen.

Hab mir den Beitrag jetzt auch mal noch genauer angeschaut

und bedanke mich für die Info´s vom DealDoktor.

Werde mir jetzt direkt mal ne Auskunft bestellen, bin gespannt.

Die SCHUFA wurde von einem Anzugträger gegründet. Meine Eltern waren selbst Inhaber einer Baufirma, wir hatten eine tolle Kindheit und ein Eigenheim in einem beliebten pfälzischen Wohlfahrtsort.

Es geht darum, die Hartzer und Obdachlosen von der Mittel bis Oberschicht zu trennen, bürokratisch gesehen. Man sieht es an der Kleidung und an der Hygiene.

Peeling-Matt-Effekt gegen normales Discount-Gesichtswasser, manikürte gegen un-manikürte Fingernägel.

Die SCHUFA braucht an sich kein Mensch und Menschen ohne Telefon und Internet-Verbindung werden benachteiligt ebenso wie die, die kein Bank-Konto besitzen. Solche Leute gibt es auch in Deutschland zuhauf, denn weder schmeißen Obdachlose ihr Geld alle ! für Alkohol und Drogen raus noch laden ALG 2 Empfänger ihr Geld alle! für Handyaufladungen, Kleidung oder technische Geräte heraus. Und wenn man dann zum Beispiel einen Kredit bekommen möchte, da man selbst nach einem schäbigen Putzjob monatelang sucht oder seinen Führerschein machen will aber kein Geld und keine Zeit hat, da man 5 Jahre braucht um Sozialleistungen zu erhalten, nach Antragstellung ..(TIEF LUFT HOL)…. dann spürt man, daß Deutschland tatsächlich 95 % Rentner in der Politik sitzen hat! Es gibt in Deutschland Hundesteuer und SCHUFA…in welchem Land der Welt noch? Ehrliche Frage, wer kennt ein Land? Und Wikipedia ist Quark, da braucht keiner zu gucken. Das wird jeden tag von irgendwem bearbeitet, also un-authentisch.

Um es auf den Punkt zu bringen:

Der Score-Wert ist undurchsichtig und kein Verbraucher weiß präzise, woran es liegt, wenn z.B. ein Girokonto-Antrag abgelehnt wird.

Aber mal ganz ehrlich: Ich bin kein Banken-Springer, bin fest im öffentlichen Dienst angestellt (2000,- netto), habe alles pünktlich bezahlt, habe keine Rücklastschriften oder ähnliches. Kann meine Schufa-Daten jederzeit online einsehen. Und was sehe ich? Dass mein Score-Wert jedes Vierteljahr von der Schufa neu berechnet wird. Und wo liegt er? Zwischen 81 und 86%.

Ich wohne auch nicht in einer „schlechten“ Gegend (wobei ich die Heranziehung eines solchen Kriteriums als nicht statthaft ansehe, da dies an Sippenhaft grenzt) – was kann meine Wenigkeit dafür, wenn im Stadtteil beispielsweise 60% der Verbraucher Zahlungsausfälle haben?

Die Schufa an sich ist eine gute Sache; der Score-Wert gehört umgehend abgeschafft, da er auf Vermutungen und Prognosen fusst.

Sind nicht eine unbefristet Arbeitsstelle, ein anständiges Gehalt (ohne Lohnpfändung), Kontoauszüge und die Schufa-Einträge an sich genug Information, damit sich das Unternehmen ein umfassendes Bild vom Verbraucher machen kann?

Der Score-Wert stellt meines Erachtens für die Unternehmen ein recht praktisches Vereinfachungsmittel dar – ist aber fehlerbehaftet. Zu viele seriöse Kunden fallen durch Vermutungen durchs Raster. Und es gibt keine Kontrollinstanz wie z.B. den Rechtsweg.

http://www.spiegel.de/wirtschaft/service/schufa-wie-ich-zum-deutlich-erhoehten-risiko-wurde-a-1193506.html

Ergänzung: Hier eine Kopie von Goldikarottis Kommentar zum Thema aus einem anderen Artikel:

———— Zitat Anfang ———————-

Eine Abfrage eurer Daten im Bereich Mobilfunk ist absolut risikolos, sofern man nicht drei iPhones mit teurem Vertrag unbezahlt in den Büchern stehen hat.

Ich selber habe bis zu 9 postpaid Mobilfunkverträge parallel laufen (gehabt), durch die einschlägig bekannten Deals von Klarmobil und Freenet mobile usw. (Bender, Kovac, Schubert).

Durch das einjährige Schufa Paket, dass ich durch eine Aktion sehr günstig genutzt habe, konnte ich den Mobilfunkscore sehr genau bis zu diesem Quartal verfolgen und es ergeben sich keine nennenswerten Veränderungen.

Fazit: es handelt sich nur um reine Datenabfragen, die sich für den Bereich Mobilfunk ohne Effekt belegen lassen.

LG aus Köln

———— Zitat Ende ———————-

Quelle:

https://www.dealdoktor.de/schnaeppchen-elektronik-computer/handy-smartphone-iphone/lebara-prepaid-deal/comment-page-1/#comment-1260700

habe auch mehrere Kreditkarten usw. Aber wenn man die Raten regelmäßig bedient: Kein Problem

eine Frage, gerade bei Anträgen kann ja jeder auch theoretisch falsche Daten bzw Daten eines Anderen eingeben.. wird dann auch dessen Score beeinflusst oder nur das, was auch wirklich über POSTID bestätigt wurde?

….damit hatten schon viele Menschen Ärger und oftmals grundlos….

Hätte nur noch gefehlt, dass der Doc von der Schufa zur Champagnerparty eingeladen wird….Lobhudelei ist sicher geil…aber das ist ein wenig viel…Schon mal an all die negativen Effekte gedacht die die Schufa den bei Ihnen gespeicherten „Mitbürgern antut ????

Ich hätte nicht gedacht, das ich den Dok mal in Schutz nehme.

Klar gibt es negative Aspekte, besonders, wenn falsche Daten gespeichert werden. Die positiven Aspekte überwiegen aber. Wie soll denn ein Unternehmen prüfen, ob du solvent bist? Ebenso kann es auch den einen oder anderen Mitbürger vor Überschuldung bewahren.

Zum Stichtag 1. Oktober 2021 wurde für Deutschland eine Überschuldungsquote von rund 8,86 Prozent gemessen. Damit sind etwa 6,16 Millionen Bürger über 18 Jahre überschuldet und weisen nachhaltige Zahlungsstörungen auf. Rund 3,76 Millionen dieser überschuldeten Personen sind Männer.

Da hat aber die Schufa 6,16 Millionen mal gepennt lieber Sophistoscat 🙂

2020 gab es 31540 Verkehrsunfälle unter Alkoholeinfluß. Da hat dann die Polizei wohl einen schlechten Job gemacht. ☺

Der Vergleich hinkt aber ganz stark, verantwortlich hier sind die Fahrzeugführer im Gegensatz zur Schufa, dort wird ungefragt mit Daten umgegangen.

@ʇɐɔ!ʇs!ɥdos:

hahahahaha, der Vergleich ist mega! 😀